Cổ phiếu dẫn đầu: GVR - Khám phá kho báu tăng trưởng bền vững

Tổng quan doanh nghiệp

GVR là doanh nghiệp đứng đầu ngành cao su của Việt Nam Sở hữu gần 400.000 ha đất cao su. Sản lượng bình quân 500.000 tấn cao su/năm - chiếm 30% tổng sản lượng cao su Việt Nam. Ngoài ra, GVR hiện có 5 công ty sản xuất sản phẩm công nghiệp, 18 nhà máy sản xuất gỗ cao su, MDF và phát triển 11 KCN , bên cạnh đó doanh nghiệp có hơn 99 công ty con và 16 công ty liên kết

| GVR - Tập đoàn Công nghiệp Cao su Việt Nam - Công ty Cổ phần /HOSE/ Mua |

| Ngành nghề: | Nhựa, cao su & sợi |

| Vốn hóa: | 139.400 tỷ VND |

| EPS/PE: | 704 VND/49,5 lần |

| Giá/~: | 34.850 VND/-1,13 % |

| Nền giá: | Biến động mạnh |

| Trend ngắn hạn: | Tăng |

| Trend trung hạn: | Tăng |

| Trend dài hạn: | Tăng |

| Cập nhật: | 2024-08-23 10:25:21 |

| Số cổ phiếu: | 4.000.000.000 |

| Giá sổ sách: | 51.080 tỷ VND |

| BV/PB: | 12.770 VND/2,73 lần |

| Cao/thấp 1 năm: | 39.000/16.450 VND |

| Giá khuyến nghị: | 34.550 |

| Giá dừng: | 33.600 |

| Giá mục tiêu: | 39.000 |

Luận điểm đầu tư:

Vị thế dẫn đầu ở tất cả ngành nghề kinh doanh cốt lõi

Là doanh nghiệp sản xuất cao su tự nhiên lớn nhất Việt Nam, chiếm khoảng 60% thị phần trong nước , có thương hiệu mạnh và uy tín trong ngành cao su quốc tế

Sở hữu gần 400.000 ha đất cao su là doanh nghiệp có quỹ đất lớn nhất trên sàn chứng khoán Việt Nam. Tập đoàn định hướng tương lai trở thành doanh nghiệp đầu ngành phát triển KCN với quỹ đất cao su tiềm năng chuyển đổi lớn. Điều này mang lại lợi thế cạnh tranh đáng kể

Các ngành nghề kinh doanh chính của công ty bao gồm: cao su và công nghiệp cao su, gỗ và khu công nghiệp. Đây là những ngành có tiềm năng tăng trưởng dài hạn ở Việt Nam, được hưởng lợi từ các chính sách hỗ trợ từ chính phủ, xu hướng dịch chuyển sản xuất vào Việt Nam

Tiềm năng tăng trưởng từ mảng KCN: Kế hoạch từ nay cho đến 2025, tập đoàn đặt ra mục tiêu chuyển đổi đất cho ít nhất 2,900 ha, dồn lực tập trung đẩy nhanh tiến độ cho 8 KCN, kì vọng có thể đưa vào khai thác bắt đầu từ năm sau, muộn nhất là vào năm 2026, đảm bảo tiềm năng tăng trưởng mảng KCN cho GVR

Chính sách cổ tức

GVR có truyền thống chi trả cổ tức đều đặn, đây là điểm cộng cho nhà đầu tư dài hạn. GVR trả cổ tức tiền mặt đều đặn qua các năm 2023 (3.5%) 2022 (4.1%) 2022 (6%) 2021 (6%)

Tình hình tài chính lành mạnh, ít nợ vay

Kết quả kinh doanh tích cực

GVR đạt doanh thu quý II/2024 đạt 4.622 tỷ đồng, tăng nhẹ 0.8% so với cùng 2023 ( 4.158.2 tỷ đồng) Tập đoàn báo lãi sau thuế Q2/24 đạt 994.5 tỷ đồng, tăng 41.2% so với Q2/23 (704.5 tỷ đồng).

6T24 doanh thu tăng trưởng 12% yoy do sản lượng cao su tiêu thụ đạt 176,000 tấn (- 17% svck), và giá bán cao su trung bình đạt 37.7 triệu đồng/tấn (+34% svck).

6T24 sản lượng tiêu thụ gỗ đạt 545.000 m3, bằng 43.7% sản lượng kế hoạch, qua đó giúp doanh thu đạt 1,260 tỷ đồng +12% svck

Doanh thu KCN duy trì ổn định, chủ yếu từ KCN NTU 1&2, KCN Tân Bình.

6T24, sản lượng điện thương phẩm đạt 129 triệu kWh, giảm 23% svck; qua đó doanh thu điện giảm 20% svck

Luỹ kế nửa năm, Tập đoàn có doanh thu thuần 9.207 tỷ đồng, tăng 11% so với cùng kỳ. Lợi nhuận gộp đạt hơn 2.248 tỷ đồng, trong khi cùng kỳ chỉ xấp xỉ 1.912 tỷ đồng. Tỷ suất sinh lời gộp nửa đầu năm đạt 24,4%, tăng 1,4 điểm phần trăm so với 6 tháng đầu năm 2023. Nhờ sự hồi phục của giá cao su so với cùng kì và nhu cầu của ngành săm lốp tăng

Tập đoàn đặt mục tiêu năm nay ghi nhận doanh thu và thu nhập đạt 24.999 tỷ đồng. Lợi nhuận trước thuế là 4.104 tỷ đồng và lợi nhuận sau thuế 3.437 tỷ đồng. Như vậy, sau nửa năm, Tập đoàn đã hoàn thành 36,8% mục tiêu về doanh thu, lợi nhuận trước và sau thuế đều đạt hơn 47,8%

Hình 1: Biểu đồ Doanh thu và tăng trưởng GVR qua từng quý (nguồn Faviz)

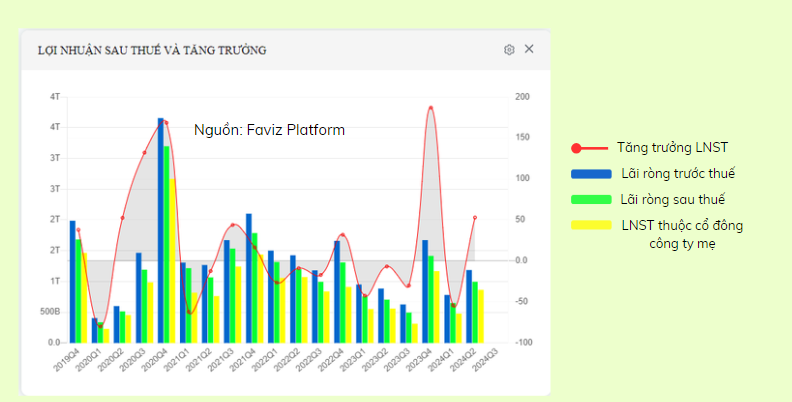

hình 2: Biều đồ LNST và tăng trưởng của GVR qua từng quý

Biên lãi gộp Q2/24 đạt 25.4%, cải thiện đáng kể so với Q2/23 (21.7%) và Q1/24 (23.5%). Cho thấy công ty đang kiểm soát tốt giá vốn hàng bán.

Biên lãi ròng Q2/24 đạt 21.5%, cải thiện đáng kể so với Q2/23 (16.8%) và Q1/24 (14.2%). Tỷ suất lợi nhuận ròng cải thiện mạnh mẽ, cho thấy hiệu quả hoạt động tốt.

Hình 3: Biểu đồ BLG và BLR GVR qua các quý

GVR đang cho thấy xu hướng tăng trưởng tích cực cả về doanh thu và lợi nhuận. Công ty đã cải thiện đáng kể biên lợi nhuận, cho thấy hiệu quả trong kiểm soát chi phí.

Nợ vay GVR thấp và chỉ số thanh toán cao cho thấy khả năng năng trả nợ nhanh và lượng tiền GVR nhiều để đầu tư vào các dự án mới Cơ cấu vốn của GVR cũng khá lành mạnh, tỷ lệ nợ vay/vốn chủ sở hữu dưới 40%

Hình 4: Biểu đồ tỷ lệ Nợ GVR qua các quý

Hình 5: Biểu đồ khả năng thanh toán của GVR qua các quý

Kết Luận : Kết quả kinh doanh của GVR trong các quý gần đây khá tích cực, với doanh thu và lợi nhuận tăng trưởng, cơ cấu tài chính lành mạnh và hiệu quả hoạt động được cải thiện. Đây là tín hiệu tích cực cho triển vọng phát triển của công ty.

Triển vọng doanh nghiệp: Tiềm năng doanh thu và đa dạng hóa nguồn thu

Tiềm năng phát triển BĐS KCN lớn

Kế hoạch năm 2025 -2030 GVR đặt mục tiêu tổng diện tích đất KCN dự kiến là 23.444 ha (+3,57 lần so với năm 2024), tập trung ở các tỉnh Tây Ninh, Bình Dương, Đồng Nai và Bà Rịa - Vũng Tàu

Từ nay cho đến 2025, tập đoàn đặt ra mục tiêu chuyển đổi đất cho ít nhất 2,900 ha, dồn lực tập trung đẩy nhanh tiến độ cho 8 KCN, kì vọng có thể đưa vào khai thác bắt đầu từ năm sau, muộn nhất là vào năm 2026, đảm bảo tiềm năng tăng trưởng mảng KCN cho GVR.

Việc đặt mục tiêu đưa vào khai thác từ năm sau (2025) đến 2026 cho thấy GVR đang có kế hoạch hành động cụ thể và quyết liệt. Nếu thực hiện đúng tiến độ, điều này có thể tạo ra nguồn doanh thu mới trong tương lai gần. Với 8 KCN mới, GVR có thể tăng đáng kể doanh thu từ việc cho thuê đất, nhà xưởng và các dịch vụ liên. Doanh thu này thường ổn định và dài hạn, giúp cải thiện chất lượng lợi nhuận của công ty.

Hình 6: Các dự án chính GVR tập trung triển khai 2024-2026

Việc chuyển đổi này giúp GVR giảm phụ thuộc vào ngành cao su, vốn có tính chu kỳ và biến động cao. Chiến lược này có thể đặt nền móng cho sự tăng trưởng bền vững của GVR trong tương lai, khi công ty chuyển dịch từ một doanh nghiệp chủ yếu tập trung vào cao su sang một tập đoàn đa ngành với trọng tâm là bất động sản công nghiệp.

Mảng cao su tiếp tục phục hồi và tăng trưởng

Giá cao su tiếp tục tăng mạnh trở lại

Giá cao su tiếp tục phục hồi xuất phát từ nguồn cung toàn cầu giảm , nhu cầu về cao su tự nhiên dùng để sản xuất săm lốp xe vẫn ở mức ổn định nhờ sự phục hồi của ngành sản xuất ô tô và săm lốp xe, đặc biệt tại thị trường Trung Quốc. Biên lợi nhuận gộp cao su tự nhiên được dự báo sẽ tăng nhờ giá bán trung bình cao hơn.

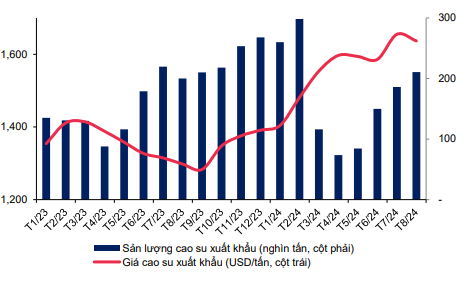

Trong 8 tháng đầu năm 2024, giá cao su thế giới tăng mạnh đã hỗ trợ cho giá cao su xuất khẩu. Tại thời điểm cuối T8/24, giá cao su RSS3 đạt 387 JPY/kg +81% svck và giá cao su TSR20 đạt 180 USD/kg +34% svck. Giá cao su xuất khẩu bình quân của Việt Nam trong T8/24 đạt 1,637 USD/tấn +26% svck.

Hình 7 Giá cao su TSR20 sàn SGX tăng 34% svck- Nguồn Bloomberg ( đơn vị USD/kg)

Hình 8: Xuất khẩu cao su nguồn Tổng cục Hải quan

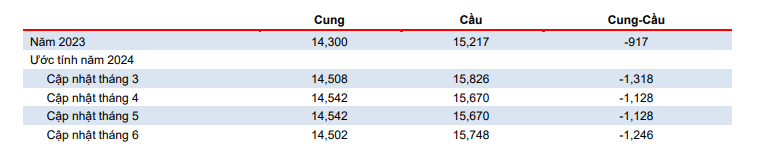

Trong khi nguồn cung thiếu hụt

Do tác động của điều kiện khí hậu kém thuận lợi trong giai đoạn pha El Nino chuyển sang pha La Nina .Bệnh rụng lá lan rộng tác động tiêu cực đến sản lượng và chất lượng cao su. Người dân trồng cao su tại nhiều nước như Thái Lan, Indonesia và Malaysia chưa sẵn sàng mở rộng diện tích vùng trồng trở lại. Tình trạng này sẽ kéo dài tới năm 2028 với mức thiếu hụt vào khoảng 600-800 nghìn tấn/năm

Nhu Cầu tăng cao

Với kỳ vọng nhu cầu tiêu thụ của Trung Quốc dần phục hồi bởi chính phủ nước này đang thực hiện nhiều chính sách hỗ trợ tăng trưởng kinh tế.

Hình 9 Nguồn ANRPC

Tận dụng xu hướng thị trường:

Việt Nam đang là điểm đến hấp dẫn cho các nhà đầu tư nước ngoài, đặc biệt trong bối cảnh dịch chuyển chuỗi cung ứng toàn cầu.

Với sự phát triển của công nghiệp, nhiều doanh nghiệp sản xuất lớn đang tìm kiếm không gian mới để mở rộng quy mô sản xuất. Điều này tạo nhu cầu lớn về bất động sản khu công nghiệp để xây dựng nhà máy, kho bãi.

Rủi ro đầu tư

Phụ thuộc nhiều vào giá cao su thế giới Biến động giá cao su thế giới

Rủi ro tỷ giá (do xuất khẩu)

Cạnh tranh trong lĩnh vực KCN đang ngày càng gay gắt.

Chi phí đầu tư ban đầu lớn cho việc phát triển hạ tầng KCN.

Rủi ro về pháp lý và thủ tục hành chính trong quá trình chuyển đổi đất.

Định giá và khuyến nghị

Kịch bản cơ sở : Dự phóng 2025 LNST GVR tăng 20% so với 2024 là 4.124 đồng PE trung bình 42 giá mục tiêu GVR 43.000

Kịch bản tích cực Năm 2025 ngoài tăng trưởng từ các hoạt động kinh doanh hiện tại 20% so với 2024 . Mảng KCN kịch bản tích cực 2025 8 KCN với 2900ha hoàn thành và cho thuê Tỷ lệ lấp đầy 50% với giá thuê trung bình 120USD/ m2, chi phí hoạt động 30% thì doanh thu ước tính 3.045 tỷ đồng ( vớ i tỷ giá 25.000 vnđ). GVR thu về theo tỷ lệ sở hữu Trung bình 50% là 1.522 tỷ đồng

LNST GVR là 5.646 tỷ đồng với P/E trung bình 4 quý gần nhất 42 thì giá GVR 2025 ước tính 59.000 vnđ

Với P/B GVR ở mức trung bình (2.5) và giá trị sổ sách cao (14.000 đồng/cổ phiếu), Điều này cho thấy GVR đang được định giá ở mức hợp lý, phản ánh đúng tiềm năng của công ty. với P/B và BV trên thì cổ phiếu GVR tương đối hấp dẫn so với một số cổ phiếu khác trong cùng ngành. PHR (P/B = 2) và DRC (P/B = 2.15), DPR ( 1.15)

Nếu GVR tiếp tục duy trì được tăng trưởng kinh doanh tốt, cổ phiếu có thể còn dư địa để tăng giá trong tương lai. cổ phiếu GVR có thể được coi là tương đối hấp dẫn so với một số công ty khác trong ngành.

Khuyến nghị: Mua vùng giá 34.500 +- Mục tiêu ngắn hạn 39.000

Chúc quý NĐT giao dịch hiệu quả

Liên hệ Công Ty Cổ Phần Đầu Tư FAviz

CREATING PROSPERITY - KIẾN TẠO THỊNH VƯỢNG

Hường Phạm- Wealth Manager

số điện thoại/ Zalo 033.531.8184

Mở tài khoản chứng khoán online - Nhận ngay số đẹp phát tài phát lộc (hsc.com.vn)

Tham gia ngay cùng chúng tôi tại: https://faviz.vn

Công cụ phân tích Faviz Tool tại: https://tool.faviz.vn

Tags: cổ phiếu tăng trưởng , MWG , Hường Phạm , chiến lược giao dịch , báo cáo nhanh , HDG , khuyến nghị mua vào